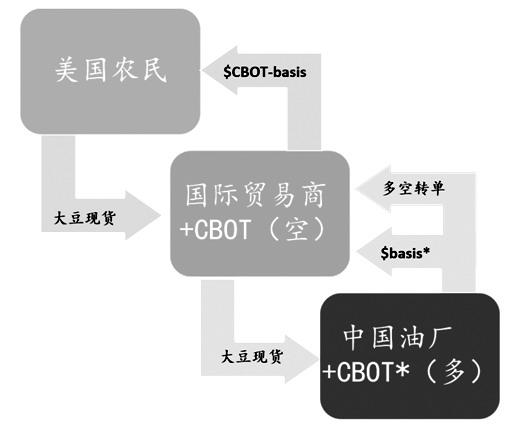

A国际贸易流程

我国目前已有十分成熟的国际贸易经验,以美国为例,中美之间的大豆贸易主要是发生在美国农民、国际贸易商和中国油厂(中国大豆进口商)之间。

图为大豆国际贸易流程

第一步:美国农民点价卖货,相对CBOT某月期货和贸易商确定一个升贴水(basis),在一定期限内农民自行选择约定合约的期货价格,减去贴水即为农民得到的大豆销售款。贸易商向农民收购大豆,农民点价同时在CBOT卖出相应期货合约进行保值,该过程完成后贸易商手中持有大豆现货多头和相应期货空头。

第二步:贸易商计算自己的成本和利润,确定向中国油厂的升贴水(basis*)报价,并和中国油厂签订出口合同。农民的点价卖货与中国油厂的点价买货正好是相对过程,贸易商的作用就是赚取其中的升贴水价格。

第三步:中国油厂接受升贴水报价,并在一定的期限内在CBOT上购买相应数量的期货(CBOT*,点价),点价的过程主要基于对行情方向的判断和对期货点位的认可,采购的最终成本是期货点价和升贴水之和。

第四步:中国油厂将大豆多单转单给贸易商,和贸易商确定平仓价格,贸易商借以平掉手中的期货空头。在此前后,贸易商将相应数量的大豆现货转移给买方,该过程完成后贸易商手中的大豆现货多头和期货空头同时平仓了结。

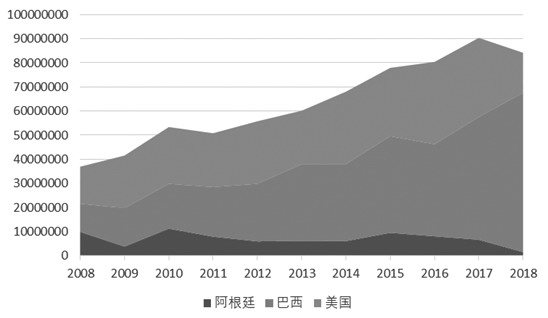

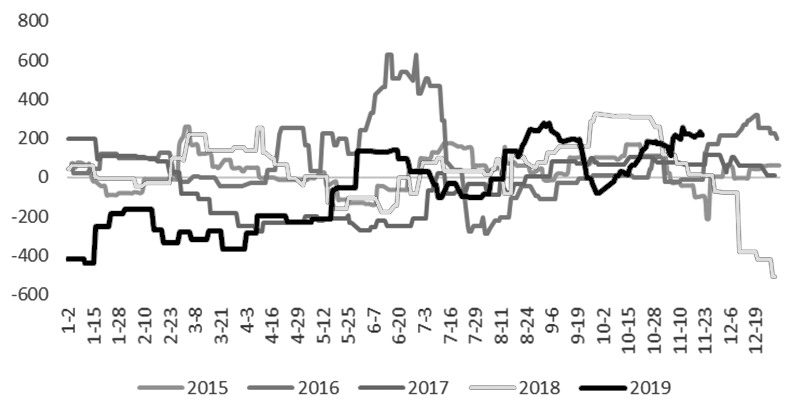

图为中国进口美国、巴西、阿根廷大豆数量变化(单位:吨)

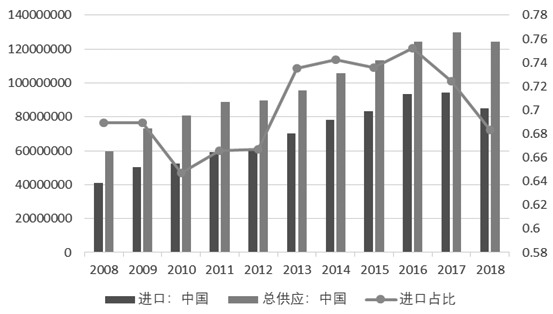

图为中国进口大豆占比

图为中国大豆进口量变化(单位:万吨)

B中国油厂采购计划

油厂一般以销定产、以产定购。销售部门需要提前半年甚至更长时间给出销售计划,工厂部门根据销售计划制定生产计划,生产计划进而影响采购计划。通常企业采购会保证7—10天的安全库存,剩余的是庞大的在途库存。在安排船期的时候,要结合产地情况,如等泊时间和装船时间,还要结合不同发运地所需的运输时间和到港卸货时间等。一般来说,油厂会提前60天以上进行采购。

油厂采购时有一口价(固定价格)和两口价(点价)两种方式。一口价是指在签订合同时便直接确定好进口大豆的价格,最终的进口价格取决于进口商的谈判能力和当时的市场价格。点价的方式更为普遍,指在签订合同时,不直接确定进口价格,而是先和国际贸易商谈定一个升贴水,并在合同中约定以某月CBOT大豆合约作为标的合约,在一定的时间期限内由进口商(即油厂)自行采购相应数量的CBOT大豆期货合约,以期货价格加升贴水作为最终的进口价格。点价的过程比较考验进口企业对于CBOT期货行情走势的判断以及对点位的认可。

对于中国油厂来说,首先在CBOT市场买进期货,接着敲定期货平仓价格转单。但为了锁定利润,同时还要在大连商品市场上卖出保值(连豆粕、连豆油期货),以此完成对压榨利润的锁定。

整个套保环节当中最重要的是头寸的管理,需要动态地调整期货头寸使其与现货头寸相匹配。净头寸为现货头寸(多头)和期货头寸(空头)的差值,而控制净头寸(即风险敞口)的大小就是风险控制的阀门。一般来说,行情明显看跌时,将净头寸控制在零左右;行情明显看涨时,可适当放大净头寸;行情方向不明时,将净头寸控制在小量水平。

C压榨利润和基差的关系

压榨利润在企业采购的过程中需要重点考虑,利润一般呈现宽幅波动状态,年内波动区间不断收窄并且逐步上移,另外各个月份合约对应的盘面榨利走势基本趋同。利润计算方式如下所示。

豆粕的销售常常采用基差销售的方式,油厂通过这种方式能够很好得锁定利润,进而规避价格波动所带来的风险。要理解豆粕基差的交易逻辑,首先要了解油厂榨利的视角。

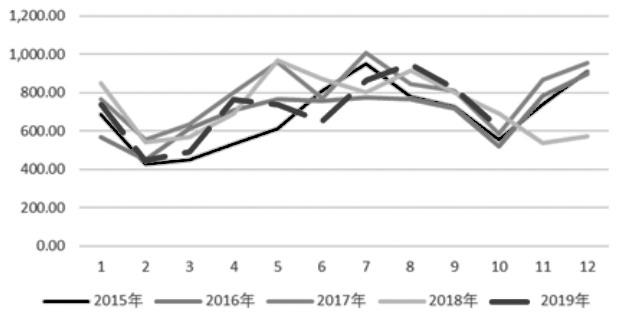

图为广东进口大豆压榨利润

压榨利润的推导过程如下:

T1时点,D为进口大豆成本,A1为期货M2001价格;T2时点,B为豆粕现货销售价格,A2为期货M2001价格。

假设不考虑豆油头寸;油厂管理10—1月份压榨利润头寸,那么,T1时点,油厂买入进口大豆D,同时在A1价位做空M2001,即油厂锁定盘面压榨利润E=A1-D,(需要注意的是,10—1月的油厂头寸全部对应1月盘面套保);油厂对外销售豆粕基差为C+M2001(基差C可以是10—1月当中月份,对应期货合约是M2001);T2时点,买基差者在A2价位点价,锁定采购成本:C+A2,油厂同时平空单,相应地,油厂获得豆粕销售收入B=C+A2。

在T2时点定价后油厂的盈亏情况:现货头寸盈亏=豆粕销售收入-原料成本=B-D=(C+A2)-(A1-E)= (A2-A1)+(C+E);期货头寸盈亏=A1-A2;总盈亏=现货头寸盈亏+期货头寸盈亏=(A2-A1)+(C+E)+(A1-A2)=E+C;油厂整体利润=盘面套保压榨利润+豆粕销售基差,而实现E+C的最大化是油厂的经营目标。

油厂豆粕基差与榨利水平往往呈现负相关关系。判断基差采购或采购节奏时,若压榨利润比较低,在没有顺价的情况下,油厂采购速度变慢,到港减少,进而导致大豆港口库存去化,油厂豆粕压力下降,于是基差坚挺;随后下游成交增加,并出现压榨利润,油厂开始加速大豆采购,供应增加,为了锁定远期压榨利润,油厂又倾向于报低远期基差,让成交更为顺利,以确保自己能够锁定远期的利润,周而复始。虽然中国油厂盘面压榨利润常常为亏损状态,但因为有基差的存在,也给予了企业更多的操作空间。

D基差运用

期货市场与现货市场存在一些差异,但因为基本面相同趋势又是一致的,也因此诞生了基差的研究和交易。2000年后,随着大豆贸易国际参与程度加深,国内市场经历了几波洗礼,近几年,豆粕基差采购已经十分成熟,但在基差运用上,市场分化也十分明显。在沿海地区,很多大的厂商通过基差管控风险,提高采购效率,但它其实增加了采购的难度,过去一口价只需要对一个价格进行理解,但现在涉及三个价格的判断——现货、期货、基差,而市场参与度的成熟进一步加大了采购难度。

对于中小饲料厂来说,参与基差采购的意愿较弱,但市场竞争环境已经越来越激烈,饲料需求放缓,原料波动加剧,原料风险成本管控意义越来越大,对于企业来说也是增强竞争力的手段。

基差是期货价格与现货价格之间实际运行变化的动态指标,至少包含了两个市场间的交运成本和持仓成本。交运成本反映了现货市场与期货市场的空间因素,表现在同一时间的不同地点的基差不同;持仓成本反映两个市场的时间因素,即持有或储存某一商品的由某一时间到另一时间的成本,包括仓储费用、资金利息、保险费和损耗费,反映了期货价格与现货价格之间的本质关系特征。

基差主要决定于持仓成本,并与供求状况和市场套利行为有关。市场上商品的供求关系也较大程度地影响着基差,市场上商品供过于求时,现货价格低于期货价格;供不应求时,现货价格高于期货价格。影响基差的其他因素还包括季节性因素、上年结转库存、当年产量预测值、替代品的供求、国外产量和需求、仓储设施和费用、运输条件和成本、保险费、国家政策以及市场心理因素等。

基差对于套期保值交易非常重要,因为基差是现货价格与期货价格的变动幅度和变化方向不一致而形成的,只要套期保值者密切关注基差变化,并选择基差有利的时机完成套期保值交易,就会取得较好的效果。如果基差发生了变化,套期保值就是非完全套期保值,根据不同的情况,套期保值的结果也不相同。

对于企业来说,跟踪地区各油厂到港、开机、库存等指标,能够更好得判断区域供求关系,进而对基差强弱有更为准确的推断。

企业除了理解基差的基本内容之外,还要在实际运用中注意一些细节,进而增加对风险的管控能力,形成稳定的基差贸易模式是持续经营的核心。首先,要多关注基差本身,清楚基差框架,少受单边价格影响,更不要在点价上大量投机;其次,保持团队协作,保持理智思考;最后,建立数据库,为基差贸易提供决策依据(单边行情受多方因素影响,但基差变化大型贸易商是完全可以把握的)。

盘面套保月份(期货主力交割月份)与豆粕基差合同的交货月份(非主力交割月份)之间常常存在不匹配关系,从而造成了非主力交割月存在较大的基差波动风险。由于期货主力合约1—5—9的设计,油厂非主力合约套保只能选在主力合约上,而主力合约反映的是该月基准交割地的供求状况,这就造成了非主力合约与主力之间在时间和空间上存在错配,非主力合约基差波动较大。

从季节性来看,国内豆粕基差高点一般出现在2—3月和9—10月,这两个时间段一般都是南北美供应交接的窗口。主力交割月份基差需要关注基准基差的位置,交货地与基准基差所在地的区域价差;对于非主力交割月份的基差,如果该合约临近前一主力合约月份,则合约价差趋势以及持有成本也有较大影响,而对于中间月份,需要增加到货成本、阶段供求、压榨利润趋势等方面的考虑。

来源:期货日报;作者:朱迪;农产品期货网转载本文仅为传播更多信息为目的,并不表示本网认可文中作者观点。若转载文章作者有认为本网有不妥之处,请致电本网010-51289506联系,本网将立即与您磋商并解决相关事宜。

(责任编辑:沈雪 邮箱:sx@163.com)

农产品集购网16988-全国大宗农产品电商交易平台;【白糖、油脂、玉米、大豆、小麦、棉花、豆粕】 免费资源发布、采购对接;报价-下单看行情;灵活、便捷更省心; 点击前往报价,查看大宗农产品行情 http://www.16988.com

评论 登录